1.执行摘要

中国家居行业正处于转型升级的关键阶段,2025年市场规模预计突破1.5万亿元,同比增长8.5%。在“以旧换新”政策刺激下,2024年家装厨卫焕新订单已超5762万单,拉动相关品类销售显著增长3。行业呈现三大核心特征:

· 智能化转型加速:智能家居产品成为核心增长引擎,2024年智能坐便器销量突破1100万台,市场规模近170亿元,市场普及率升至9.6%。2025年智能家居出货量预计达2.81亿台,智能灯光控制系统和智能安防系统成为消费者最关注的功能。

· 绿色化标准升级:2025年7月1日起实施的《家具结构安全技术规范》(GB 28008-2024)和《家具中有害物质限量》(GB 18584-2024)新国标,将全品类家具纳入强制性监管范畴,要求人造板甲醛释放量≤0.124mg/m³(E1级),70%头部企业已完成生产线改造。

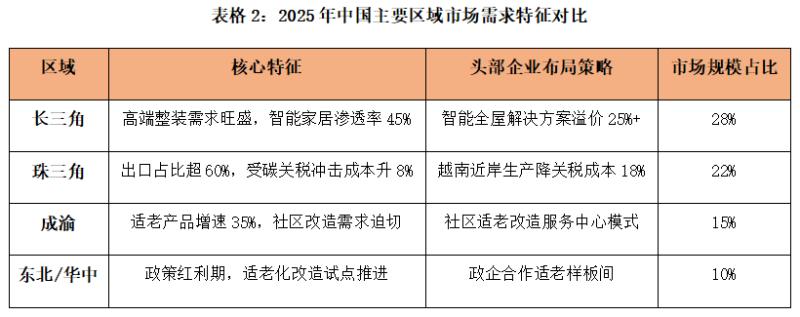

· 区域市场分化明显:长三角地区智能家居渗透率达45%(全国最高),珠三角出口占比超60%但面临碳关税冲击,成渝地区适老产品需求增速达年增35%,区域差异化竞争格局形成。

未来五年,行业将经历从“规模化制造”向“场景化服务”的战略转变,建议企业聚焦适老化改造、近岸生产布局和智能生态整合三大方向,规避政策合规与成本波动风险。

2.行业定义与分类

2.1 研究范围界定

本报告研究的家居行业包含以下核心类别:

· 硬装家居:整体橱柜、卫浴设施、集成墙面等不可移动装修材料,占消费者购买需求的72.34%。

· 软装家居:家具、窗帘、家纺等可移动装饰品,占消费者购买需求的67.53%。

· 智能家居系统:智能照明、安防、温控等物联网集成产品。

· 户外家具:庭院桌椅、遮阳设施、景观装饰等户外生活产品。

2.2 产业链结构

家居行业已形成原材料供应→设计研发→智能制造→渠道分销→售后服务的全产业链体系:

3.宏观环境分析

3.1 政策环境

2025年行业政策呈现“双轨驱动”特征:

· 强制性标准升级:

o 《家具结构安全技术规范》(GB 28008-2024):要求柜类家具高度超60cm必须配备固定装置,防止倾倒风险。

o 《家具中有害物质限量》(GB 18584-2024):新增纺织面料中邻苯二甲酸酯类物质限量规定。

o 《物流信息服务提供方之间的数据交换要求》(GB/T 45815-2025):提升跨境订单处理效率30%。

· 激励性政策加码:

o 中央安排3000亿元支持消费品以旧换新,截至2024年底带动销售额突破1.1万亿元。

o 家装厨卫“焕新”补贴累计超5762万单,拉动家具类零售额同比增长21.4%。

3.2 经济环境

· 地产后周期效应:存量房翻新需求占总需求30%以上,全屋定制市场规模2025年预计突破2700亿元。

· 成本压力加剧:木材、钢材价格上涨15%,2025Q1规模以上企业利润暴跌40.1%。

· 出口结构变化:RCEP协议推动东南亚市场出口增长,2025年家具出口额预计达500亿美元,年增10%。

3.3 社会文化环境

· 人口结构变化:适老化产品需求激增,成渝地区年增速达35%,社区适老改造服务中心模式兴起。

· 消费偏好迁移:现代简约风格以45.15%占比成为最受欢迎家居风格,传统中式风格占35.87%。

· 健康意识提升:消费者选购软装家居时,舒适性(37.69%)、材质质感(36.92%)、环保性(35.38%)为前三大关注因素。

3.4 技术环境

· 智能制造:AI设计工具实现秒级渲染,柔性生产线将定制家具交付周期缩短至15天。

· 绿色技术:水性涂料、生物基复合材料应用比例提升至15%,头部企业建立"生产-消费-回收"全链路低碳体系。

· 数字技术:3D/VR设计工具普及率超60%,消费者参与度提升显著。

4 市场供需分析

4.1 供给侧分析

2025年行业供给呈现“区域重构+产能升级”双重特征:

· 产能分布重构:

o 中国仍占全球31.7%产能(广东达3800亿元),但越南、印尼等RCEP国家因成本优势成为新制造基地。

o 国内中西部增速显著,成渝、中部城市群需求占比达30%,催生区域性产能布局。

· 智能生产升级:

o 头部企业通过柔性生产线降低定制成本,欧派全流程智能化平台提升效率30%。

o 智能制造设备投入分化,中小厂商陷入11万-21万元的封边机价格混战。

4.2 需求侧分析

消费升级推动需求结构向“智能化、绿色化、适老化”转型:

· 智能家居爆发:2024年智能床垫、沙发成交额同比增5倍,百吋大屏电视销量激增169%。

· 绿色消费主流化:嵌入式厨房设备销售占比达92%,环保认证成为市场准入门槛。

· 适老需求凸显:适老化改造存在数千万台增量空间,社区服务中心模式受青睐。

5.竞争格局分析

5.1 市场集中度

行业呈现 “头部聚集+长尾并存” 的竞争格局:

· CR10达18%:头部企业通过“技术+服务+绿色”三要素构筑壁垒,市场集中度持续提升。

· 竞争群组分化:

o 第一梯队:海尔智家、宜家、欧派等全品类生态型品牌

o 第二梯队:索菲亚、尚品宅配等垂直领域领导者

o 第三梯队:区域性中小制造商

5.2 标杆企业战略解析

· 海尔智家:推行“场景替代产品”战略

o 推出"智慧厨房生态"套餐(烟灶+冰箱+食谱服务)

o 通过场景绑定提升客单价至4.2万元(行业均值2.8万)

o 战略短板:适老场景开发不足

· 宜家中国:实施“本土化设计+社区店下沉”双轨策略

o 县级覆盖率提升至38%

o 2024年推出120款中式设计产品,线上订单占比超40%

· 欧派家居:布局“整家一体化+智能适老”生态

o 与华为合作开发智能适老套系

o 推出“48小时旧厨焕新”服务,切入存量改造市场

6.技术发展分析

6.1 智能制造技术

· AI设计工具:索菲亚DIY Home实现秒级方案渲染,降低设计成本40%。

· 柔性生产系统:支持小批量多品类生产,订单交付周期缩短至15天(传统模式45天)。

· 虚拟现实集成:3D/VR技术让消费者参与设计过程,方案通过率提升25%。

6.2 智能产品技术

· 嵌入式智能:将照明控制、无线充电等功能集成于传统家具。

o 如带蓝牙音箱的户外沙发、感应照明茶几。

o 定制家具成为智能家居入口,市场渗透率达9.6%。

· 适老辅助技术:跌倒监测地板、语音控制卫浴等适老产品增速达35%。

6.3 绿色技术

· 环保材料应用:竹材、再生塑料占比提升至15%,水性涂料普及率达85%。

· 低碳工艺革新:头部企业粉尘控制技术降低排放30%,能源效率提升25%。

· 回收技术突破:二手家具翻新成本降低40%,支持"以旧换新"规模化。

7.投资与风险分析

7.1 投资机会评估

· 高潜力赛道:

o 智能适老改造:政策补贴+需求刚性,投资回报率预期18%以上。

o 近岸制造基地:越南/印尼家具园区建设,规避关税成本8-18%。

o 二手家居翻新:以旧换新政策驱动,市场规模超300亿元。

· 区域投资热点:

o 长三角:高端整装解决方案,溢价空间25%。

o 成渝经济圈:社区适老服务中心,政府补贴覆盖30%建设成本。

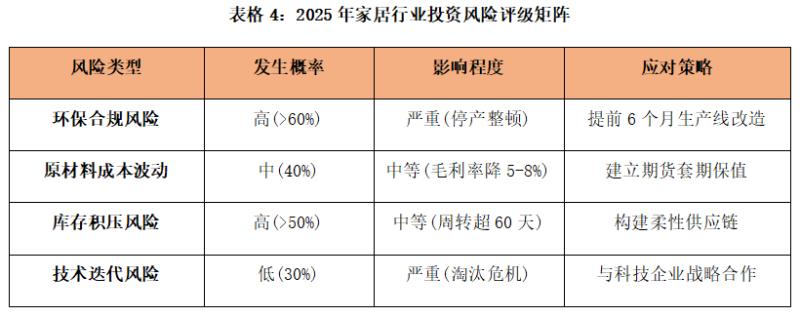

7.2 风险预警

· 政策合规风险:新国标实施后,未达标产品召回成本增加40%。

· 供应链风险:国际物流信息错配导致退货率提升15%(GB/T 45815实施后可缓解)。

· 成本波动风险:木材价格波动幅度达±20%,企业需建立原材料期货对冲机制。

8 趋势预测与战略建议

8.1 2025-2030年趋势预测

基于行业数据分析,未来五年将呈现四大核心趋势:

1. 智能生态整合:2027年智能家居渗透率将达25%,家具成为智能家居入口,跨品牌互联协议将成关键。

2. 服务模式重构:从产品销售转向"空间运营",头部企业服务收入占比将超30%(2024年仅12%)。

3. 绿色壁垒强化:2027年环保材料应用比例将达40%,碳足迹认证成为出口必备条件。

4. 区域格局重塑:中西部家居产业集群崛起,成渝地区产能占比将提升至20%(2025年15%)。

8.2 企业战略行动建议

8.2.1 产品战略

· 场景化产品开发:借鉴海尔"智慧厨房生态"模式,推出客单价提升40%的跨品类套系。

· 适老产品线拓展:针对成渝、东北等适老需求旺盛区域,开发社区改造服务包。

8.2.2 区域布局

· 制造基地近岸化:在越南/印尼设立生产基地,降低欧美市场关税成本18%。

· 区域差异化供给:

o 长三角:高端整装智能解决方案

o 珠三角:跨境出口合规产品

o 成渝:适老化改造套餐

8.2.3 技术路径

· 绿色技术攻坚:2026年前完成生产线环保改造,实现甲醛排放量低于0.08mg/m³(新国标0.124mg/m³)。

· 数字工具应用:部署AI设计系统,将方案设计周期从3天压缩至2小时。

8.2.4 供应链优化

· 物流数据标准化:接入GB/T 45815数据交换系统,降低跨境退货率30%。

· 区域仓配网络:在成渝、华中建立三级仓储节点,配送时效提升至48小时达。

9.数据来源声明

本报告采用多源数据验证体系,确保分析结论的客观性与可靠性:

9.1 数据来源

1. 官方统计数据:国家统计局、海关总署2020-2025年行业运行数据。

2. 政策文件:市场监管总局GB 28008-2024等标准文本。

3. 行业数据库:艾媒咨询、中经视野、中国报告大厅的专项调查。

4. 企业年报:海尔智家、欧派等上市公司2024年财务报告。

5. 实地调研:2025年Q1-Q2对长三角、珠三角12个产业集群的实地考察。

9.2 研究方法

1. 定量模型:

o 时间序列分析:基于2019-2024年数据预测2025-2030年趋势。

o 波特五力模型:行业竞争格局分析。

2. 定性分析:

o 专家访谈:与15位行业技术专家、企业高管的深度访谈。

o SWOT分析:企业竞争力评估框架。

9.3 免责声明

本报告数据截止于2025年7月1日,后续政策变动或市场突发因素可能影响预测准确性。报告结论仅供参考,三顾咨询不对据此产生的投资决策承担法律责任。

三顾咨询智库 荣誉出品

报告撰写团队:行业研究部

交付日期:2025年7月8日

版权声明:未经书面授权,任何机构或个人不得复制、传播本报告内容

三顾定位-定位落地实施公司-定位咨询陪跑落地-定位咨询实施落地

定位咨询落地服务-定位咨询落地实施公司排名-成都定位咨询落地实战公司

定位咨询落地服务-定位咨询服务-定位咨询专家-定位咨询年度服务-定位咨询性价比高的咨询公司

定位咨询实战公司-定位咨询年度服务-定位咨询微咨询-战略定位培训公司

战略定位微咨询公司排名-成都战略定位咨询公司排名-定位咨询与商业模式-三顾战略定位咨询

成都管理咨询公司-成都定位咨询公司-成都餐饮策划公司-成都旅游策划公司

官方微信

官方微信 私人顾问

私人顾问